国家税务总局公告2015年第90号解读

2012年开始于上海的“营改增”改革至今已有3个年头。可以讲,增值税的税制改革难度原比其他税种来的大。增值税是一个链条抵扣的税种,如果我们的增值税制度改革只着眼于一个行业,看一个行业的税负变化,忽视增值税链条抵扣的特点,改革后的问题就会立刻暴露出来。国际货运代理的营改增是一个案例,融资租赁业的营改增又是另一个案例。

在融资租赁业务中,售后回租业务本质上就是以设备价值为基础的贷款业务,但是我们自2012年就将其纳入到营改增范畴了。所以,我一直在讲,我们金融保险业实际已经有一个行业营改增了,就是融资租赁,特别是融资租赁行业中的售后回租业务。其实,考虑到金融保险业营改增的复杂性,我们完全可以以售后回租业务营改增的实际运行情况来评估金融保险业营改增的政策效应,同时考虑金融保险业营改增的技术细节。很高兴的看到,国家税务总局公告2015年第90号终于将售后回租业务的增值税政策纳入正轨,更为惊喜的是,90号公告的第四条还为今后金融保险业资产证券化业务明确了一个政策方向。

财税[2013]106号文规定:

经中国人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供有形动产融资性售后回租服务,以收取的全部价款和价外费用,扣除向承租方收取的有形动产价款本金,以及对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。

试点纳税人提供融资性售后回租服务,向承租方收取的有形动产价款本金,不得开具增值税专用发票,可以开具普通发票。

融资性售后回租服务中向承租方收取的有形动产价款本金,以承租方开具的发票为合法有效凭证。

因此,总结来看,106号文要求融资租赁公司在开展售后回租业务中计算增值税销售额时,必须取得承租方开具的增值税普通发票。

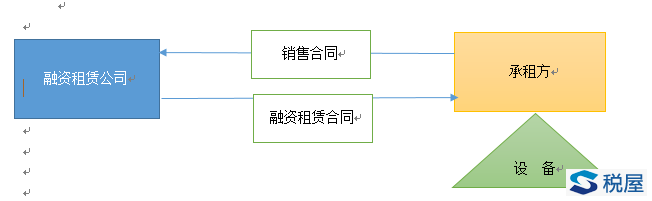

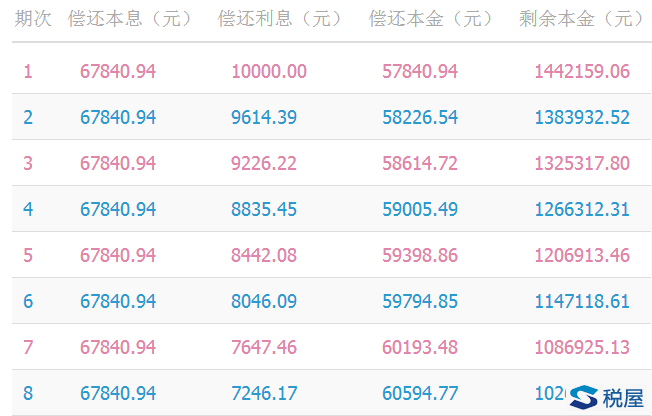

我们以一个案例来看一下。某承租企业有一项旧设备,初始购买价格是200万(不含增值税),现准备用这项设备向融资租赁公司做售后回租。融资租赁公司评估后认为该项设备可以贷款150万。因此,融资租赁公司和承租方签订一个150万的设备销售合同,同时签订一个融资租赁合同,约定利率8%,期限24个月,每期租金相等。这个实际上就是一个150万,2年期,8%年利率,等额本息的贷款。融资租赁公司每期收款明细如下:

税屋提示——第8期剩余本金数字为102633.36

该融资租赁公司每期收客户租金67840.94元。而且,融资租赁公司租金收取系统会计算出有多少收取的是本金,有多少收取的是利息。最后偿还本金部分24期的合计数是150万,利息的合计数是12.81万元。因此,从这个表我们可以看出,售后回租业务本质上就是一个贷款业务,融资租赁公司完全可以知道每期租金中的利息是多少,本金是多少,本金部分根本就无任何开发票的必要。就好比企业向银行贷款100万,难道企业还要给银行开发票,银行后期本金部分需要凭客户发票才能从销售额扣除吗?最近碰到一个案例,一家从事售后回租业务的公司,就是因为无法取得承租方开具的增值税普通发票(有些是客户无法开,有些是当地税务局根本就不给开,比如医院、学校等),税务机关要求该企业就这部分无合法有效凭证部分补交17%的增值税,企业一下要补交1000多万增值税。政策的不合理性导致企业苦不堪言。

好在国家税务总局公告2015年第90号如及时雨,解决了这一困扰售后回租业务的增值税开票难题:

纳税人提供有形动产融资性售后回租服务,计算当期销售额时可以扣除的有形动产价款本金,为书面合同约定的当期应当收取的本金。无书面合同或者书面合同没有约定的,为当期实际收取的本金。

90号公告回租业务扣除的本金,就是书面合同约定的当期应当收取的本金,不再强调本金必须要开发票。为了能更好的契合90号公告的规定,融资租赁公司签订售后回租合同时,最好在合同后面加一个附件就是预期租金收取明细表,标明每期租金金额,利息金额,偿还本金金额,剩余本金金额。这样,融资租赁公司开展回租业务时,就直接以利息金额向客户开具增值税发票。如果租金收取方式调整,也要及时出具调整后的租金手续明细,明确当期本金收取金额、剩余本金金额,当期利息金额。

终于,我们的90号文还了售后回租业务税收的经济本质了,即这就是一个贷款业务。所以,实际上我们的金融保险业已经营改增了。但是,这里我们又看到,融资租赁增值税的税率是17%,但贷款业务的营业税税率是5%,即使后期营改增后,金融保险业增值税税率预计在6%。所以,我们又何必把售后回租增值税税率订在17%,又搞一个增值税实际税负超3%的即征即退呢?根据财税[2013]106号文,融资租赁增值税税负超3%即征即退的政策执行到2015年12月31日就截止了。另一方面,目前售后回租业务中,下游如果是增值税一般纳税人,利息的增值税进项税是可以抵扣。但后期金融保险业营改增后,利息能否抵扣进项税还存在不确定性。因此,随着2016年金融保险业的营改增,融资租赁行业将面临再次的增值税重大政策调整。

另外,90号公告第四条规定:提供有形动产融资租赁服务的纳税人,以保理方式将融资租赁合同项下未到期应收租金的债权转让给银行等金融机构,不改变其与承租方之间的融资租赁关系,应继续按照现行规定缴纳增值税,并向承租方开具发票。

这也是非常重要的一个规定。首先,90号公告明确了保理业务,本质是融资租赁公司向银行进行融资的行为,融资租赁公司与承租方之间的融资租赁服务关系并未解除,应当继续按照现行规定缴纳增值税。因此,我们可以判断,不管是你买断还是非买断,都不改变融资租赁公司和承租人的服务关系,融资租赁公司应继续给承租人开票。这个原则实际为后期金融资产的资产证券化明确了流转税的方向。此时,我们如何处理好会计的出表和税收上的不出表之间的关系,这个以后再进一步探讨。但是,90号公告的原则实际和财税[2006]5号对信贷资产证券化的营业税原则已经发生的很大的变更。第二个问题其实也很关键,既然90号公告明确的融资租赁公司开展保理业务本质是融资行为,此时,保理公司(银行)需要向融资租赁公司开利息发票,这个利息发票融资租赁公司能否从销售额中扣除呢。从政策规定上是可以的,不过这个又会导致其他有意思的问题出现,后期政策估计又会有调整。我们看到深圳前海国税已经注意到这个问题了,不过处理方式可能存在值得商榷之处。

总之,融资租赁公司的增值税故事还远远没有完,后期肯定还会面临增值税政策的变更,从而对其商业模式,业务开展方式都有重大影响。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620