四、年限总和法加速折旧的税会差异分析

案例3:C食品公司2015年1月1日购进一套检测工具,不需要安装,直接投入使用,单价50万元(不含税)。该企业会计折旧采用的平均年限法,预计使用年限5年(税法规定最低折旧年限5年),预计净残值率5%。该企业符合106号文和68号公告规定,可以享受加速折旧政策,企业考虑税务折旧使用年限总和法,预计净残值率5%。

C公司税务年折旧率=尚可使用年限÷预计使用寿命的年数总和×100%

C公司税务月折旧率=年折旧率÷12

C公司税务月折旧额=(固定资产原值-预计净残值)×月折旧率

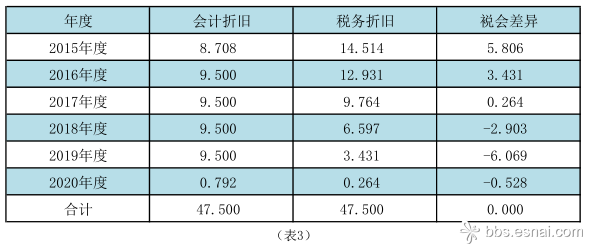

因此,可以计算出各年度的会计与税务折旧额及差异如下表:

五、一次性扣除法加速折旧的税会差异分析

案例4:D食品公司2015年1月1日购进一套研发用检测工具,不需要安装,直接投入使用,单价50万元(不含税)。该企业会计折旧采用的平均年限法,预计使用年限5年(税法规定最低折旧年限5年),预计净残值率5%。该企业符合106号文和68号公告规定,可以享受加速折旧政策,企业考虑税务上采用一次性扣除法。

如果企业税务上采用一次性扣除法,就不存在分年折旧的问题了,因此可以计算出各年度的会计与税务折旧额及差异如下表:

可能有人已经发现:前面三种办法的税会差异在最后都是为0了,此处一次性扣除最后还有2.5万元的差异,什么时候能差异为0呢?此处的差异2.5万元要等到固定资产在会计上最后进行处置或报废的时候,2.5万元将是处置或报废时会计上的固定资产账面成本,而税务上的固定资产成本已经为0了。

六、税会差异的会计账务处理

何谓税会差异,就是因为税法的规定与会计准则的规定不一致而产生差异。如果没有差异的话,就不存在税会差异的说法了,所以国家税务总局在68号公告中专门用一条来特别说明:税务上的加速折旧是会产生税会差异的。因此,作为企业会计人员的账务处理,原来是怎么处理的现在享受了加速折旧的优惠政策后会计上并不需要做任何改变。在2014年加速折旧新政出来后,部分所谓的专家甚至一些税务人员指导企业会计人员会计处理应该按照税法规定处理,比如5000元一次性扣除,当时很多人就说会计上也应一次性进入成本或费用。其实那是大错特错,极其荒谬。

所以,我个人认为总局在仅仅只有7条的公告专门拿一条来说税会差异,就是担心一些税务人员强制要求企业会计处理也要按照税法规定处理。

七、税会差异的台账备查

既然会计上并不因为税务加速折旧而改变,那么如何管理这些税会差异呢?其实税务总局早就为企业会计人员想好了——建立台账。

2014年加速折旧新政颁布后,上海市国家税务局、上海市地方税务局就及时发布了《关于落实<国家税务总局关于固定资产加速折旧税收政策有关问题的公告>的实施意见》(沪地税所〔2014〕60号),文件后面就附有固定资产加速折旧台账。企业会计人员可以查找当地税务局是否有类似文件。如果当地税务局没有类似文件,企业会计人员可以下载上海税务的台账表格使用(上海税务固定资产加速折旧台账下载地址:http://www.tax.sh.gov.cn//pub/xxgk/zcfg/qysds/201412/t20141231_412012.html)。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620