最近几日,关于影视业自查补税的事在网络上沸沸扬扬,影视圈内一片哀嚎,有一种遭受极大不公平待遇的感觉,其实税务机关年年都有整顿稽查,年年都有查补税款入库,但影视行业补税的动静特别大,让人感觉好像税务稽查从来没搞过,查补税款是拿影视行业开刀一样。

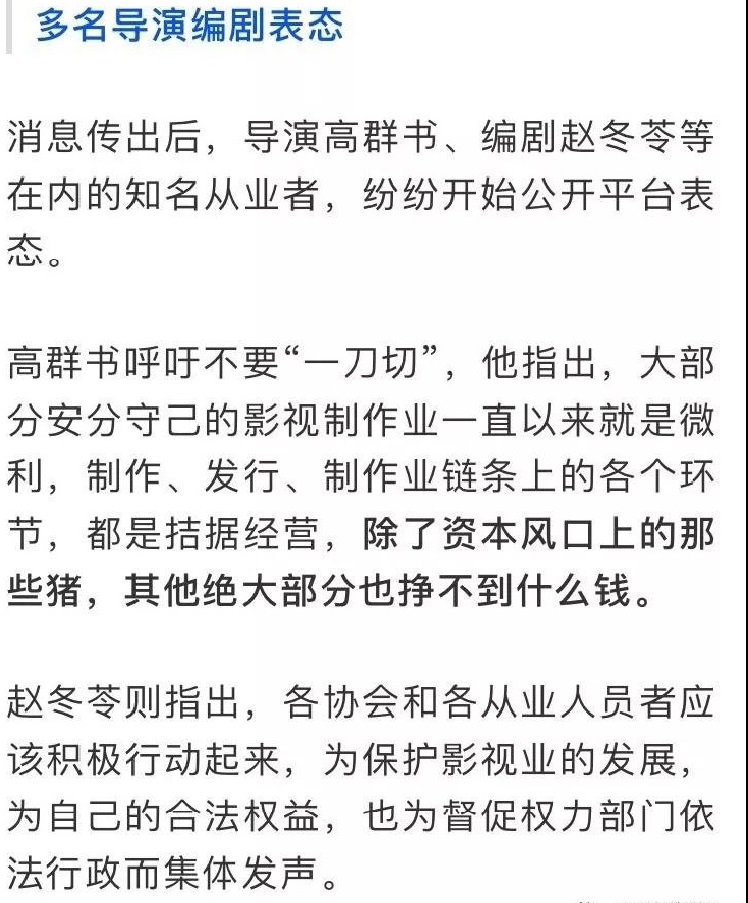

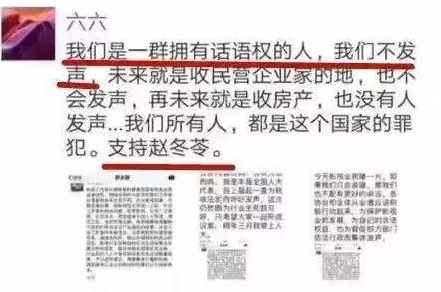

以下是网上看到的言论:

看了这个,我都有些诧异了,一个常规的税务稽查安排,查前补税工作,怎么看起来像一个被压迫被掠夺的事件。

首先需要明确,国家并没有出台新的税收政策,专门提高影视从业人员的税率,个人所得税的政策全国都是统一的。我们先来看一看对于影视行业的税收文件有哪些?

国税函[1997]385号《国税总局关于影视演职人员个人所得税问题的批复》一、根据《中华人民共和国个人所得税法》(以下简称税法)的法规,凡与单位存在工资、人事方面关系的人员,其为本单位工作所取得的报酬,属于“工资、薪金所得”应税项目征税范围;而其因某一特定事项临时为外单位工作所取得报酬,不属于税法中所说的“受雇”,应是“劳务报酬所得”应税项目征税范围。因此,对电影制片厂导演、演职人员参加本单位的影视拍摄所取得的报酬,应按“工资、薪金所得”应税项目计征个人所得税。对电影制片厂为了拍摄影视片而临时聘请非本厂导演、演职人员,其所取得的报酬,应按“劳务报酬所得”应税项目计征个人所得税。

国税发[2002]52号《国家税务总局关于剧本使用费征收个人所得税问题的通知》,对于剧本作者从电影、电视剧的制作单位取得的剧本使用费,不再区分剧本的使用方是否为其任职单位,统一按特许权使用费所得项目计征个人所得税。

可以看到,作为导演和演员,要么是按照工资薪金缴税,要么是按照劳务报酬缴税,作为剧作者,是按照特许权使用费缴税。工资薪金最高税率是45%,劳务报酬最高税率40%,特许权使用费税率是20%,如果扣除费用后,工资薪金和劳务报酬的最高档税率的税负大约在30~40%,特许权适用费税负在16%。

如果一个演员如果取得1000万的报酬,大约都应该缴纳300万~400万的个税;如果是一个剧作者取得100万的收入,应该缴纳16万的个税。文件只是明确适用的税目,但个人所得税是全国统一的税收政策,并没有针对谁,各行各业都是这么扣税的。各位导演、演员、剧本作者可以自己算算,自己是否缴了这么多税?

按理说,这些所得都是由支付单位代扣代缴的,一般是不可能少缴的。但影视行业的人想了一个比较巧妙的避税办法,那就是成立明星个人工作室。

个人工作室,在个人所得税法中适用个体工商户生产经营所得,这类所得,不需要支付单位扣缴税款的,而是自行计算所得缴纳个人所得税,从理论上讲,个体工商户生产经营所得最高的税率是35%,和工资薪金与劳务报酬也相差不大。但我国这么多年税收征管中,由于历史原因,对个体工商户采取的是核定征收的管理办法。

这么做是基于现实不得不采取的一个征收管理措施。很多年来,我们所能见到个体工商户都是街边的小卖部,小饭店,小摊位,这样的个体工商户,是不可能要求他们设立账簿,准确核算成本费用。所以国家抓大放小、直接核定征收,要么是直接核定税款,要么是按照收入的一定比例核定,这个核定比例,由各地自行确定,因为每个小商贩的成本费用很难估算,为了照顾底层劳动者,一般来说核定征收的比例都比较低。

这样一个原本基于对小商贩采取的核定征收方式,被影视行业所看中,成立了大量的工作室,要知道,管理措施是有惯性的,而且也应该一视同仁,之前的个体工商户是定额方式,不可能税务机关就在第一个工作室登记的时候,就认定工作室不能采取定额征收方式,所以说工作室都采取了核定征收方式,根据网上资料,在江苏无锡核定征收率大约是9.78%(6%增值税+0.78%附加增值税+3%个人所得税)

只能说影视行业钻了税收管理的空子,从此,税负率就大幅度降低,没有成立工作室之前,导演演员们个人所得税原本应是收入的百分之三四十,成立了工作室之后,很多人的税负率直接降到了百分之六七。

法律永远滞后于社会实践,税法也不例外。影视工作室,不应该按照个体工商户定额征收来管理对待,所以,从今年下半年开始,国家税务总局要求影视行业从定额征收改为了查账征收。

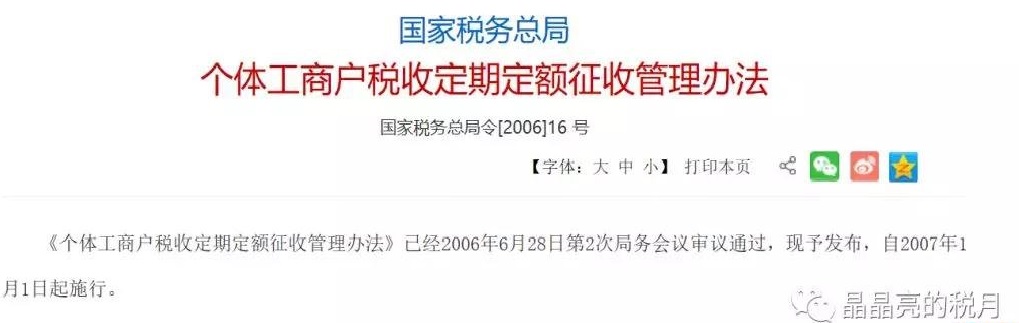

那么,改查账征收之前的税款应该不应该补征呢?我们再仔细看看总局个体工商户税收定期定额收管理办法的规定。

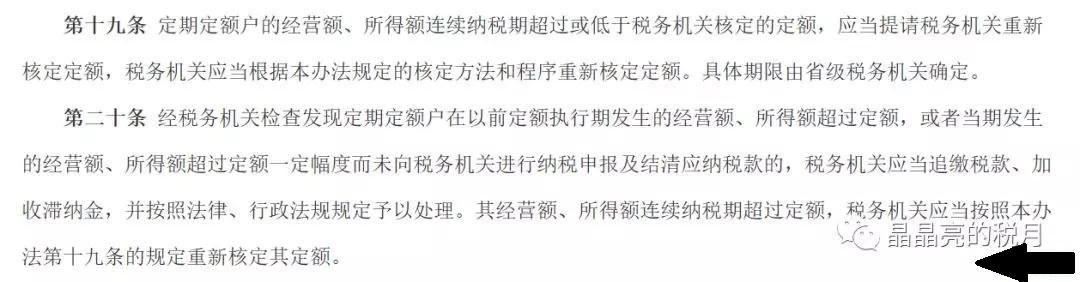

可以看出,定额并不是一定了之,当工作室实际的经营额、所得额超过定额的一定幅度,这个幅度各省一般规定是20%~30%,是有义务主动申报缴纳税款。如果未申报缴纳税款的,税务机关是可以追缴税款、滞纳金的。

可以看出,定额并不是一定了之,当工作室实际的经营额、所得额超过定额的一定幅度,这个幅度各省一般规定是20%~30%,是有义务主动申报缴纳税款。如果未申报缴纳税款的,税务机关是可以追缴税款、滞纳金的。

看到这里,我们就应该明白,影视行业如果在成立工作室之前,按照税法规定缴纳工资薪金、劳务报酬,税款肯定差不了;因为想出了工作室这么一个避税的办法,整个行业执行了很多年低税负,现在总局不过是弥补了一下管理漏洞,且按照征管法的规定追缴了三年税款,就引发了影视行业如此大的震动和悲愤。

我理解每个人在得而复失的时候,心中会不满意,但影视行业从业者,当你们不满意的时候,能否冷静客观想想,和全国其他行业从业者相比,你们已经享受了多年的低税负,现在补税没什么可委屈的,应该知足了。

影视行业,补税很委屈吗?(二)

1、一个解释

上篇文章发出之后,有一些朋友提出,文中提到的追补税款政策依据的是个体工商户超定额需自行申报,但个体工商户定期定额征收和个人独资企业核定征收是不一样。因为明星们的影视工作室大多数是个人独资企业核定应税所得率,而并非个体工商户定期定额征收,所以不能适用。我在此做一下解释:

个人独资企业,是一种比较特殊的企业类型。可能是因为名称中有企业这两个字,导致最初税法对它的性质是界定不清的,在2000年之前它是缴纳企业所得税的,但因其实质与个体工商户基本相同,在2000年之后,国家规定对其不再征收企业所得税,而改征个人所得税。

具体的规定是国发[2000]16号《国务院关于个人独资企业和合伙企业征收所得税问题的通知》:为公平税负,支持和鼓励个人投资兴办企业,促进国民经济持续、快速、健康发展,国务院决定,自2000年1月1日起,对个人独资企业和合伙企业停止征收企业所得税,其投资者的生产经营所得,比照个体工商户的生产、经营所得征收个人所得税。

在国家现行的税收政策中,如果对个体工商户采取核定征收,如果超出了定额一定幅度后,是需要自行申报的;如果对企业采取核定征收企业所得税,应纳税所得额和应纳税额增减变化超过20%,同样需要向税务机关申报。

(备注:国税发[2008]30号国家税务总局关于印发《企业所得税核定征收办法(试行)》的通知第九条:纳税人的生产经营范围、主营业务发生重大变化,或者应纳税所得额或应纳税额增减变化达到20%的,应及时向税务机关申报调整已确定的应纳税额或应税所得率。)

可以看出,国家税收管理有一个一以贯之的政策思路,那就是采取核定征收,并不免除纳税人在税款增减变化幅度较大时,有自行申报纳税的义务。

可能是因为个人独资企业经历了一个由企业所得税改征个人所得税的过程,导致制定政策时将其边缘化了,目前没有明确的条文规定,如果个人独资企业如果采取核定征收,增减变化较大时是否有自行申报的义务。但因其目前比照的是个体工商户征收个人所得税,所以在申报管理上参照个体工商户,我认为是符合法理的。

当然如果有律师朋友不认同,提起行政诉讼也是很好的,可以更好地推动我国法制建设,弥补法律漏洞。

2、一个忠告

对于影视行业来说,现阶段只是自查补税阶段,补税并不是一刀切,只要认为自己没有少缴税,不补税是完全可以的。但问题的关键是,你以为的缴足了税,是真的缴足了吗?换句话说,你是否真的充分了解税法规定?我想,大多数人都不敢拍胸脯做这个保证。

我看到网上若干导演、演员、编辑的言论,似乎很多人都是缴纳百分之六七的个人所得税,难道所有人都是开着一个核定征收的工作室吗?如果没有,还是趁早补税吧,个人所得税政策是明明白白的。不补税,除了追缴税款,对扣缴义务人还会有三倍以下的罚款。

更不要说,有些工作室可能还存在收入不入账,阴阳合同的问题了,我想影视行业不会只有范小姐一个人有这个问题。海恩法则告诉我们每一起严重事故的背后,必然有29次轻微事故和300起未遂先兆以及1000起事故隐患。

补税阶段,不会定偷税不会罚款,其实是一个难得的自查自纠阶段;检查阶段,有可能会定性偷税,会处罚款,严重的可能会有刑事责任。

所以我的忠告是:把握好自查阶段的每一天。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620