导语:现代社会的货币供给本质上是信用的扩张。上述几块增量都构成了实质上的信用扩张,形成了对社会资源的竞争性定价,无疑会推动价格上行,却并未统计在现有货币供给口径中,这就造成了广义的信用供给被低估。

投资要点:

第一,M2和社会融资规模都低估了真实的信用供给,2015年之后信用扩张速度加快。

第二,2016年1-8月M2同比11.4%,社融同比10.5%,但广义信用供给同比达33.7%。

第三,我们以美国房价为锚来比测深圳房价,可看到“超涨”部分2015年后明显加速。

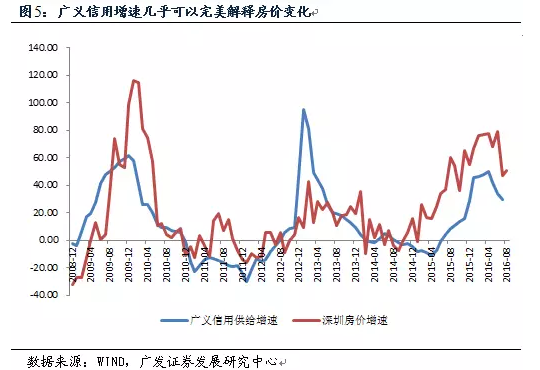

第四,从经验走势看,我们的“广义信用供给曲线”几乎可以完美解释房价上涨。

第五,信用供给引领,其他三因素助推,共同带来了此轮房价异动。

第六,广义信用供给增速/GDP增速(衡量信用供给宽裕度)在历史最高的2009年是6.2倍,其次就是2016年1-8月的5.0倍。

第七,从历史规律来看,高点次年政策调整,明年广义信用供给和房价增速应会下行。

M2低估真实的货币供给,社会融资规模与M2的裂痕不断扩大。M2作为广义货币供给,一直被视为衡量货币扩张速度的有效指标。但在2011年之后,这一指标在指示意义上出现了显著失效。一则是它与社会总额的走势从基本吻合到裂痕不断扩大;二则是它对同期资产价格变化的解释力也明显下降。

初期理财产品规模的表外扩张是M2失效的原因之一;但在理财产规范统计之后,M2同样还是呈现出趋势紊乱和波动过大的特征,可能和债务置换等因素有关。M2低估货币供给的特征亦比较明显,至少从结果上来看,社会融资规模增速与M2增速之间的裂痕有增无减。

即使是社会融资规模亦低估了一个更广义的信用供给,2015年之后信用扩张速度明显加快。社会融资规模这个指标缺点同样很明显,它的界定宽度是个人及企业部门从国内金融市场获得的资金,从而存在一些遗漏。第一,它不包含国债这样的政府融资,因为不符合社会融资规模四原则之一的“金融原则”;第二,它不包含外商直接投资,因为不符合四原则之一的“居民原则”;第三,它不包含P2P、民间借贷等渠道融资,这部分似乎不违反四原则,但存在应用方统计困难的问题。

现代社会的货币供给本质上是信用的扩张。上述几块增量都构成了实质上的信用扩张,形成了对社会资源的竞争性定价,无疑会推动价格上行,却并未统计在现有货币供给口径中,这就造成了广义的信用供给被低估。

我们在这里做一个简单的修正模拟,即以社会融资规模为基础,增加上政府债券、政策性银行债等部分,增加上P2P,我们可以称之为“广义的信用供给”。

从经验走势看,信用供给曲线基本可以完美解释房价上涨。2015年中期以来房价上涨加速是一个显性现象。由于70城房价是指数化的,在技术上反映周期尚可,无法准确反映房价上升的相对程度。代表性一二线城市的价格变动其实更有参考意义。我们以深圳成交套均房价为基础,以美国成交套均房价为锚,在做了汇率折算后,可以看到“超涨”的那一部分在2015年中期之后明显加速。

如何解释这轮房价在M2震荡走低背景下的快速上涨?

从经济学逻辑上来说,所有的价格上升都是货币现象。我们认为,恰恰是被M2低估的那一部分货币供给在催生价格超涨。

从我们的“广义信用供给曲线”来看,它基本可以完美解释房价的历史上行和这轮超涨。

资料图

以2015年为例,M2和社会融资总量增速分别为13.3%和-6.4%,但广义信用供给的累计同比增速为19.5%;再以2016年为例,尽管1-8月M2同比为11.4%,社会融资总量的累计同比为10.5%,但广义信用供给的累计同比增速为33.7%。房价的暴涨基本是这么大规模的信用供给的结果。

信用供给引领,其他三个因素作为助推,共同带来了这轮房价异动。另外有一系列因素也在助推这轮上涨加速,它可以解释信用扩张曲线没有弥合的另一小部分。包括货币因素在内,我们可以统称为推动房价上行的四大因素。

第一,信用供给绝对增速很高,相对增速更高。如前所述,广义的货币和信用供给依然偏高,非M2和社融能准确衡量;这还只是一个绝对概念,我们必须认识到同期中国经济的趋势增长率也在下行,如果再考虑到潜在增长率(货币需求)的下降,这种供给过剩会更显著。

关于这一点,我们可以以实际GDP为参照系来看一下。广义信用供给增速/GDP增速(它衡量的是信用供给宽裕度)在历史最高的2009年是6.2倍,其次就是2016年1-8月的5.0倍,2006-2007年的3倍,以及2015年的2.8倍,这依旧可以完美解释上述各个阶段房价的上冲力量。

第二,通缩末端降息降准导致投资投机需求上升,部分城市土地供应却显著减少,供需两端边际力量明显失衡。

事后来看,2015年11月就是上一轮全球通缩周期的底部(CRB工业原材料指数同比-20%)。通缩触底之后,企业预期变化,工业通缩收窄和一般物价再通胀成为了主逻辑。2016年2月底的降息降准可能属于对实体端的巩固性动作,但从经验规律来看,历次降息降准都会显著地推升房地产投资投机需求。

需求增加的同时供给却在收缩。2016年1-8月100个大中城市土地供应面积同比减少10%,在部分一二线城市下降更多,普遍滞后于全年供地计划。以南京为例,1-8月南京主城区供地254.76公顷,仅占全年供地计划的39.2%。供地减少导致土地成交溢价率偏高,2016年7月100个城市住宅类土地成交溢价率达到了60%,8月进一步高达87%,均属于历史少见的高点。高土地溢价率推升新房房价,并进一步对整体房价形成比价效应下的推动。

第三,新汇改之后汇率预期更单一,居民在对汇率用脚投票不充分的状态下,会更集中地涌向对隐形通胀用脚投票。

人民币确实不存在趋势性大幅贬值条件,维护人民币资产的预期稳定性成为了政策首要目标之一。“小幅缓贬”(年初以来中间价贬值幅度为2.67%)成为一年以来的一个现实趋势,在很大程度上也成为居民预期。缓贬在经济学逻辑上会带来两个传递:一是由于更多本应对贬值压力用脚投票的资金被“缓”而无法有效出清,它会停留在对国内资产的追逐中从而助推隐形通胀;二是为减轻汇率压力,传统的财政和货币政策必须维持一定力度,这会带来实际经济增速较潜在增速偏高,从而也会带来隐形通胀。在工业刚刚从一轮通缩中抽身出来的背景下,旧世界暂时还胀得不明显,资产型通胀成为了一个必然结果,房价就是资产型通胀的典型案例。在房价上行的背景下,居民逐渐参与到这一逐利过程,从而导致它在结果上更加显著。

第四,地方财政收入增速下降与新一轮基建支出竞争升温的状况存在天然矛盾,土地出让金成为了唯一的解决方案。

今年1-8月地方财政收入增长只有7.6%;但在稳增长的压力下,财政支出依然不能放缓过快,1-8月财政支出增长高达14.2%。从近期报道的国务院督查组分赴地方展开督查来看,保持经济平稳发展被置于督查工作的第一项。在地方财政收支两端存在缺口的背景下,土地出让金成为了一个香饽饽。今年1-8月,地方政府土地出让金收入增长高达14%。再考虑到传统财政收入中“地产系税收”的贡献,目前“土地财政”的特征依然比较明显。这在一定意义推升了地方政府压低土地供应,推升地价的短期行为。

从经验规律来看,高点次年调整,明年广义信用供给曲线和房价增速应该会显著下行。既然信用供给速度可以完美解释房价表现,那么,后续这一指标将如何演进?

从广义信用供给的增速,广义货币供给增速/GDP增速这两个指标来看,其在2003、2006-2007、2009、2013、2016属于5个高点位置,基本上每个高点之后都会有一个政策的反思(通胀压力、资产泡沫压力或经济结构恶化压力)和调整的过程,比如2004年、2010年、2014年都出现了融资增速的下行和政策的相对稳健,2008年在危机黑天鹅出现之前的政策趋势也是从紧,基本上没有例外情形。2016年1-8月广义信用供给增长33.7%,广义信用增速/GDP增速为5.0倍,都属于仅次于2009年的历史次高。按照历史经验,2017年融资量和信用扩张量大概率会有一个增速上的放缓。实际上从年内趋势来看,2016年增速的高点在一季度已经呈现。

年底的政治局会议很可能对明年信用供给略偏谨慎,同时出“房地产去库存”政策的补充修正。如前所述,每一轮信用供给的过度扩张会带来经济结构压力、资产泡沫、汇率压力等一系列问题,在这次它可能集中表现为政策所关心的“脱虚入实”需求。我们判断政策层很可能在12月召开政治局会议布局2017年经济工作的时候,进一步强调脱虚入实,同时在2017年适度收缩信用供给。关于房地产,前面我们已经对土地供给减少导致供需失衡加剧的状况进行了分析,届时政策亦可能对房地产去库存政策做出补充修正,比如加快土地供应适度修复房地产的供给端;以及在“脱虚入实”的政策导向下,提出抑制投机需求,避免地产领域泡沫化风险。在美国加息周期中,这是一个务实的选择。

所以从结果来说,我们可能会先看到房地产供给端的修复(四季度,供地和新开工回升),再看到经济的信用供给增速下降(明年一季度开始),再看到房地产在两种作用之下的量价调整。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620