一、政策规定

1.自2015年1月1日至2017年12月31日,对年应纳税所得额低于20万元(含20万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。(摘自财税[2015]34号)

相关政策——财税[2015]34号 财政部 国家税务总局关于小型微利企业所得税优惠政策的通知

2.自2015年10月1日起至2017年12月31日,对年应纳税所得额在20万元到30万元(含30万元)之间的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

2015年10月1日至2015年12月31日间的所得,按照2015年10月1日后的经营月份数占其2015年度经营月份数的比例计算。(摘自财税[2015]99号)

相关政策——财税[2015]99号 财政部 国家税务总局关于进一步扩大小型微利企业所得税优惠政策范围的通知

二、实务操作

1.自2016年1月1日至2017年12月31日,对年应纳税所得额低于30万元(含30万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

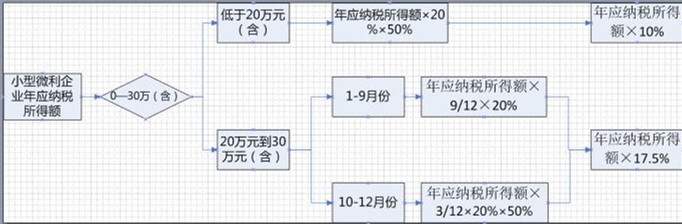

2.2015年度缴纳企业所得税需要分阶段进行计算。

(1)年应纳税所得额低于20万元(含20万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。即:年应纳税所得额×20%×50%=年应纳税所得额×10%

(2)对年应纳税所得额在20万元到30万元(含30万元)之间的小型微利企业,分段(按照经营月份数占其2015年度经营月份数的比例计算)计算:

自2015年1月1日起至2015年9月30日:按20%的税率缴纳企业所得税。

自2015年10月1日起至2015年12月31日:所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

即:年应纳税所得额×9/12×20%+年应纳税所得额×3/12×20%×50%=年应纳税所得额×17.5%。

【例1】某小型微利企业2015年1-9月累计利润21万元,2015年10-12月份累计利润5.1万元,2015年度所得税汇算清缴时,纳税调整后年应纳税所得额28.2万元,则:

2015年第四季度申报:5.1×20%×50%=0.51万元;

全年应纳所得税:28.2×9/12×20%+28.2×3/12×20%×50%=28.2×17.5%=4.935万元。

【例2】某小型微利企业,2015年度可未弥补以前年度亏损8万,2015年1-9月累计利润21万元,2015年10-12月份累计利润12万元,2015年度所得税汇算清缴时,纳税调整且弥补亏损后年应纳税所得额27万元,则:

2015年第四季度申报:12×20%×50%=1.2万元;

全年应纳所得税:27×9/12×20%+27×3/12×20%×50%=27×17.5%=4.725万元。

(3)对年应纳税所得额高于30万元(不含30万元)的企业,不属于小型微利企业,也就不享受该项优惠政策。

3.2015年度缴纳企业所得税经营不满一年的小型微利企业

(1)年应纳税所得额低于20万元(含20万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。即:年应纳税所得额×20%×50%=年应纳税所得额×10%

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620