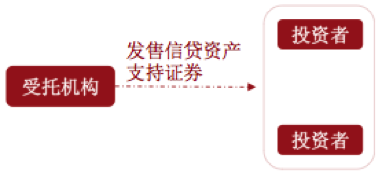

(二)发行资产支持证券

1.交易过程

2.印花税

“5号文”明确规定,受托机构发售资产支持证券及投资者买卖资产支持证券暂免征收印花税。因此,在发行资产支持证券过程中,受托机构和投资者都无需缴纳印花税。

3. 营业税

“5号文”未明确规定受托机构发行资产支持证券的过程是否需要缴纳营业税。

一般而言,营业税的征收针对买卖金融商品,投资、购入金融商品不属于营业税应税行为。投资者购买资产支持证券作为投资、购入金融商品行为,一般不需要缴纳营业税。

4.企业所得税

此环节不涉及企业所得税。

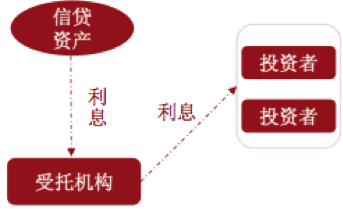

(三)取得项目收益

1.交易过程

2.印花税

此环节不涉及印花税。

3.营业税

“5号文”规定,对受托机构从其受托管理的信贷资产信托项目中取得的贷款利息收入,全额征收营业税。实务操作中项目收益容易引起多重营业税问题,特别在资产不出表的情况下,发起人收到利息收入需要缴纳营业税,而根据上述规定,受托机构取得项目收益还需缴纳营业税,造成同一笔收入被重复征收营业税。

“5号文”对投资者从受托机构取得的利息收入没有明确规定。一般情况下,这一部分收入并不缴纳营业税。

4.企业所得税

“5号文”规定,对信托项目收益在取得当年向资产支持证券的机构投资者分配的部分,在信托环节暂不征收企业所得税;在取得当年未向机构投资者分配的部分,在信托环节由受托机构按企业所得税的政策规定申报缴纳企业所得税;对在信托环节已经完税的信托项目收益,再分配给机构投资者时,对机构投资者按现行有关取得税后收益的企业所得税政策规定处理。

实务中,基本按照上述规定操作,但对于年末未分配的信托利益,由信托申报缴纳企业所得税这一做法,并不被投资者广泛接受。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620