·尽可能向上下游转嫁税负,将为企业减税提供机会

由于建筑行业、金融业或将与房地产行业一起实施营改增,上游建筑商进项税转嫁能力以及地产商的销项税是否能转移至消费者成为影响利润及应交税负的关键因素。从税负角度来看,销项税不转嫁的情况下,企业税负相对较小,但其利润空间也较小。而只有在进项税不转嫁且销项税转嫁时,“营改增”后企业利润方为最大。

表:不同税负转嫁模式对“营改增”后企业税负及利润影响(单位:万元)

3、营改增推动房企调整产品结构,完善市场布局,提升管控水平

我们认为,在营改增实行后,房地产企业或将有如下变化:

1、在一定时期内有现金流的盘活。房地产开发企业多采用预售制,营业税在确认预售收入的当期就要缴纳,占用流动资金。而改征增值税后,一般房地产项目建设、材料等先购入,多数时间进项税额大于销项税额,因而减少企业在开发初期流动资金的占用,减轻企业开发建设时期资金压力。

2、产品线升级多业态并行。营改增后,建安成本进项税将成为进项税抵扣的主要部分,对于建安成本占比较高的产品及企业更为利好。企业为降低税负,增加盈利空间,将调整产品结构,多业态并行。特别是对于主打住宅产品的企业而言,加大精装修、高档公寓别墅产品在产品线中的比重将成为主要应对方式,同时延伸下游家具家电等产业链,打造“拎包入住”式一体化住宅模式,也将成为房企考虑方向。另外,“营改增”也将为深耕商业地产领域、建安成本占比相对较大的运营企业带来更多机会。

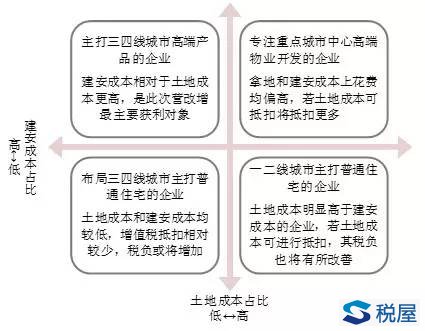

3、区域布局策略调整。土地成本是房地产企业成本结构的重要组成,不同城市由于土地价格不同,开发企业成本结构也有所不同。若土地成本很难成为进项税的抵扣来源,在当前土地成本占比愈来愈高的情况下,考虑到税收负担增加,企业或将综合考虑各类城市土地成本,调整拿地策略和区域布局。若土地成本可以抵扣,则会为布局一线城市等土地成本较高的企业带来更大机会,有可能持续引导开发商进一步加剧在一线城市土地市场的竞争。

4、企业管控水平加强,行业集中度进一步提升。此次营改增后,在实际经营过程中,企业管控水平对企业业绩影响将更为明显。一方面,能否从上游取得足额可抵扣的增值税发票从而进行最大化的进项税抵扣是房地产企业面临的重要课题,这就要求企业在管理特别是采购环节提高内控水平,同时精选供应商;另一方面,增强税负转嫁能力也是房地产企业减轻税负的重要手段,这就要求企业要加强与上下游企业的谈判和议价能力。同时,精装修产品、商办地产占比的增长,也将对房企的成本控制和管理提出更高要求。从目前企业管控来看,龙头企业的管理能力和谈判议价空间明显优于中小企业,未来随着对企业精细化管理要求的增加,龙头企业凭借其管理能力将获得更大的优势,行业集中度将进一步提升。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620