税务人员检查某企业时发现销售费用科目中有大量赠送给客户的礼品,企业的解释为:礼品是外购后赠送给客户,用于维护与客户的关系和推广业务,所赠送的礼品均已按照增值税视同销售处理。税务人员认为赠送客户礼品属于企业所得税的业务招待费范畴,但企业坚持认为赠送礼品不属于业务招待费,理由是业务招待费是纳税人的交易应酬,而根据《中华人民共和国增值税暂行条例实施细则》(以下简称“细则”)第22条规定,纳税人的交际应酬消费属于细则第十条所规定的“个人消费”,而企业将外购商品赠送客户的视同销售行为不属于个人消费,因此不属于业务招待费范畴。

面对企业逻辑复杂和貌似有理的辩辞,税务人员并不急于反驳,而是查阅了增值税和企业所得税的政策法规,在辨析了几个相关概念的外延大小后得出结论:企业赠送客户礼品属于业务招待费。

理由如下:

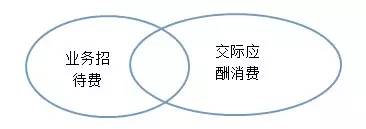

一、企业所得税法规定的可以限额扣除的“业务招待费”指的是与生产经营活动有关的招待客户发生的支出,不等同于细则第22条的“交际应酬消费”。招待不仅包含请客消费,也包含馈赠或其他形式。细则第22条的“交际应酬消费”不仅可以与企业的生产经营活动有关,也可以无关。因此“业务招待费”和“交际应酬消费”,这两个概念的外延是交叉的:

二、

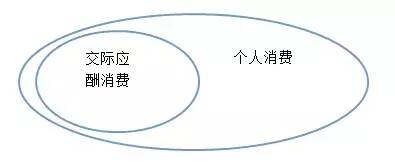

三、按照细则第22条规定,“个人消费”包括纳税人的“交际应酬消费”,前者的外延包含后者:

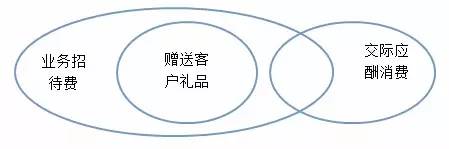

四、企业外购礼品无偿赠送客户在增值税和所得税都是视同销售行为,企业并未使用礼品,也就不属于“个人消费”,因此也不属于细则第22条规定的“交际应酬消费”。但是赠送客户礼品仍然是为推广业务和维护客户关系而发生的支出,因此仍然属于业务招待费:

面对税务人员严密的逻辑,企业心服口服,承认了自己对业务招待费的理解错误。该案虽然简单,但是揭示了一个解读税收政策法规的重要方法,即概念辨析。无论是税务机关还是纳税人,在验证自己的结论是否能够得到税法支持时,都不能像本案的企业一样“想当然”的把一个概念替换为另一个概念,以便将现有税法条文作有利于己的解释,而是需要认真辨析税法不同概念的外延和它们之间的关系,在厘清各个概念之间关系的基础上得出结论。对于纳税人而言,概念辨析的意义在于事先作出正确的判断,防止因错误理解税法而产生风险;对于税务机关而言,通过明晰的概念辨析过程可以发现纳税人是否因混淆概念而曲解税法,并对税法规则的适用作出有权威性的,逻辑严密的解读。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620