很多人一直认为,对于融资性售后回租业务中,承租方将设备销售给融资租赁公司时,应该需要给融资租赁公司开具增值税普通发票。实际上,这是在没有拟请售后回租业务的税收本质下的误区。这一误区不仅无谓增加纳税人和基层税务机关的征管成本,而且在实践中本金开票无论是融资租赁公司还是承租人而言都没有任何实际意义。

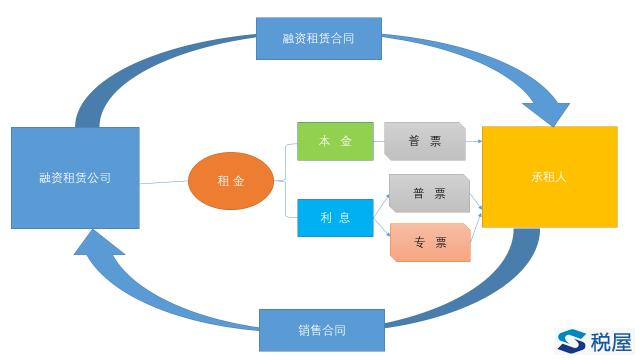

我们来看一下,财税[2013]106号文对融资性售后回租业务的增值税销售额和开票的规定:

中国人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供有形动产融资性售后回租服务,以收取的全部价款和价外费用,扣除向承租方收取的有形动产价款本金,以及对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。

试点纳税人提供融资性售后回租服务,向承租方收取的有形动产价款本金,不得开具增值税专用发票,可以开具普通发票。

融资性售后回租服务中向承租方收取的有形动产价款本金,以承租方开具的发票为合法有效凭证。

误区一:直租要就收取租金全额开票,回租也应该就收取的租金全额开票

这是一个我们很多人根深蒂固的误区,认为既然融资租赁业务中,直租业务融资租赁公司需要就向客户收取的全部租金向客户开票,因此回租业务融资租赁公司也需要向客户就收取的全部租金全额开票。

在直租业务中,由于设备是融资租赁公司购买的,直租业务中其实融资租赁公司产生了两个经济行为,一个是向客户的销售行为,一个是向客户的融资行为。销售行为对应的是直租业务中租金的本金部分,而融资行为体现在租金业务的利息部分。

正是以为直租业务即包含销售行为(也承担了要将上一道的进项税顺利传递到下游抵扣的问题),也包含融资行为,因此处理相对复杂。个人观点,分离法才是处理直租业务的更合理方法。即在后期金融保险业营改增后,改变直租业务现有的开票规则,取消增值税即征即退政策,变为本金部分开具增值税专票,按17%交税,抵扣其购进设备17%的进项税。利息部分单独开票执行金融保险业的增值税政策,这样对征纳双方都是好事,也避免很多不合理套利行为,方便增值税监管。

那回到回租业务,和直租业务不同,回租业务本质就是一个融资业务,根本不包含设备的销售行为。国家税务总局2010年13号公告规定:根据现行增值税和营业税有关规定,融资性售后回租业务中承租方出售资产的行为,不属于增值税和营业税征收范围,不征收增值税和营业税。这说明我们对于回租业务中,承租方向融资租赁公司的设备销售行为,我们在增值税上根本就不认定为是销售行为,不征收增值税。既然这一道我们认定增值税销售行为不存在,那下一道融资租赁公司向承租方设备的销售行为也就不存在。

有人可能说,我向客户收了100万(其中本金90万,利息10万),当然要向客户开100万发票啦,怎么能向客户仅开10万发票呢。既然106号文自己都已经把回租业务中,融资租赁公司向客户收取的租金分为本金和利息了。也就是说财政部和国家税务总局实际已经承认了回租业务就是一个贷款业务(因为在直租业务中106号文可没有本金表述),不包含销售行为了,那有何必要就本金部分开票呢?因为本金部分并不是你给客户提供服务收取的价款,而是承租人归还欠融资租赁公司的债务。现实中,哪有人还债需要开发票的。因此现在106号文对回租业务增值税开票的处理形成了这么一个奇怪的东西,A客户借给B客户100万,B收到100万的借款首先要给A客户开100万的普票。然后A客户再向B客户收这100万借款部分,再向B客户分期开100万普票。

正是因为回租业务和直租业务在本质上的不同,直租业务中包含销售和融资两种行为,而回租业务中只包含融资这一种行为,因此,对于回租业务而言,无论是承租方向客户销售设备还是融资租赁公司向客户收取本金都不存在开具发票的问题。

误区二:本金不开票承租方企业所得税时无法扣除成本

这是很多人存在的第二大误区。认为既然承租人付了100万租金(本金90万,利息10万),那融资租赁公司只给承租人开具10万租金票,承租人90万的支付部分如何取得凭证做账,如何在企业所得税税前扣除。

这里,我们来看一下售后回租业务的会计处理:

售后租回交易形成融资租赁:卖方(承租人)出售资产时,不确认收益。未实现售后租回损益=售价-资产账面价值。未实现售后租回损益的分摊:按该项租赁资产的折旧进度进行分摊,即按与该项租赁资产所采用的折旧率相同的比例进行分摊,调整各期的折旧费用。

具体案例分析:

2011年12月31日,甲公司将一台办公设备以公允价值130万元的价格出售给乙租赁公司,该设备出售前账面原值150万元,已提折旧30万元(该设备预计使用寿命为5年,残值为0,采用直线法计提折旧)。同时合同规定,甲公司自2012年1月1日将设备租回,租期4年,每年末支付租金40万元,期满该设备所有权归甲公司。

1.2011年12月31日,向乙公司出售该设备:

借:固定资产清理1200000

累计折旧 300000

贷:固定资产 1500000。

2.收到设备款时:

借:银行存款 1300000

贷:固定资产清理 1200000

递延收益——未实现售后租回损益(融资租赁) 100000

3.2012年1月1日,向乙公司租回该设备,以租赁资产公允价值和最低租赁付款额现值较低者作为资产入账价值(最低租赁付款额现值=400000×PVA8%,4=400000×3.3121=1324840元>1300000元)。

借:固定资产——融资租入固定资产 1300000

未确认融资费用300000

贷:长期应付款——应付融资租赁款1600000。

4.2012年~2015年,每年每月末按直线法分摊未实现售后租回损益(4年内每月应摊销未实现售后租回损益金额为100000÷4÷12=2083.33)。

借:递延收益——未实现售后回租损益(融资租赁) 2083.33

贷:管理费用 2083.33。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620